Федеральная резервная система и ее коллеги по всему миру, опоздавшие с ожиданием наступления худшей инфляции за четыре десятилетия, а затем медленные с ее подавлением, теперь не скрывают своей решимости выиграть борьбу с ростом цен - даже ценой замедления или сокращения темпов роста их экономики.

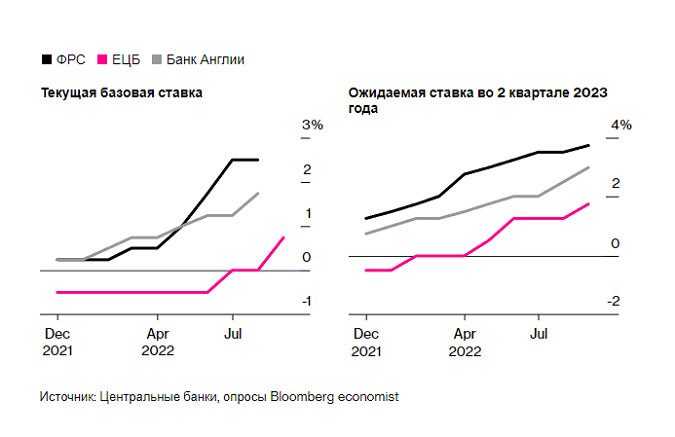

Около 90 центральных банков повысили процентные ставки в этом году, и половина из них поднялась как минимум на 75 базисных пунктов за один раз. Многие делали это не раз, что главный экономист Bank of America Corp. Итан Харрис называет "соревнованием, чтобы увидеть, кто сможет повысить ставки быстрее".

Результатом стало самое масштабное ужесточение денежно-кредитной политики за последние 15 лет - решительный отход от эры дешевых денег, начало которой положил финансовый кризис 2008 года, который многие экономисты и инвесторы стали рассматривать как новую норму. По данным JPMorgan Chase & Co., в текущем квартале крупнейшие центральные банки повысят ставки с 1980 года, и на этом дело не остановится.

Только на этой неделе ФРС собирается в третий раз повысить ключевую ставку на 75 базисных пунктов, при этом некоторые призывают к полному процентному пункту после того, как инфляция в США снова превысила 8% в августе. Прогнозируется, что Банк Англии повысит свой базовый показатель на 50 базисных пунктов, а также ожидается повышение ставок в Индонезии, Норвегии, на Филиппинах, в Швеции и Швейцарии среди прочих.

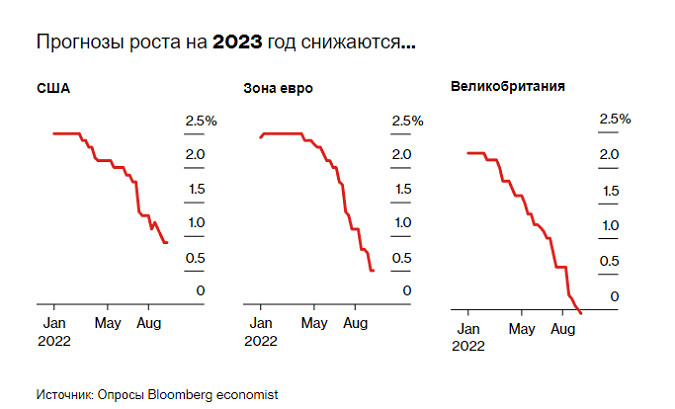

Нажимая на тормоза, политики начинают мрачно выражаться, публично признавая, что, чем выше они повышают ставки, чтобы сдержать инфляцию, тем больше риск, что они нанесут ущерб экономическому росту и занятости.

Председатель ФРС Джером Пауэлл заявил в прошлом месяце, что его кампания по сдерживанию цен "принесет некоторую боль домашним хозяйствам и предприятиям".

Член исполнительного совета Европейского центрального банка Изабель Шнабель говорит о "коэффициенте жертвенности", жаргоне, обозначающем потерю производства, которое потребуется для контроля инфляции. Банк Англии заходит так далеко, что прогнозируют, что рецессия в Великобритании начнется к концу этого года и может продлиться до 2024 года.

Нет никаких сомнений в том, что монетарное лекарство повредит. Вопрос в том - насколько? Аналитики BlackRock Inc. считают, что возвращение инфляции к цели ФРС в 2% будет означать глубокую рецессию и еще 3 миллиона безработных, а достижение цели ЕЦБ потребует еще большего сокращения.

Неопределенность усугубляется задержкой до того, как повышение ставок повлияет на экономику, в дополнение к структуре сегодняшней инфляции, большая часть которой связана с энергетическими и другими шоками предложения, которые центральные банки не могут контролировать.

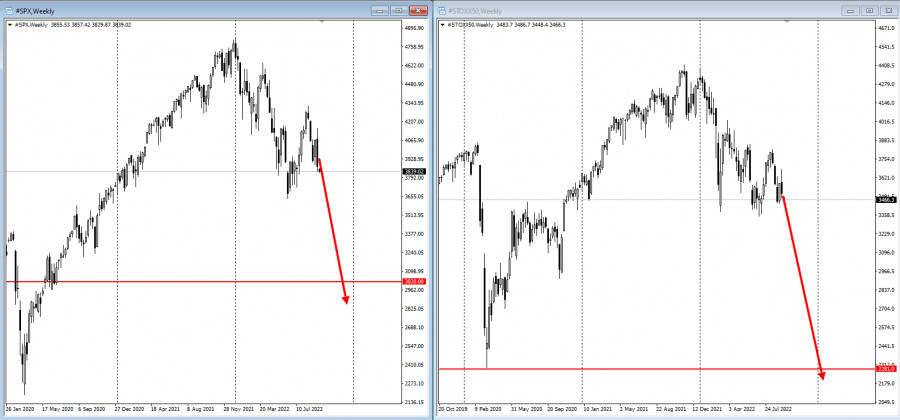

Более высокие, чем ожидалось, данные по инфляции в США за август на прошлой неделе отправили фондовый рынок в самое резкое падение более чем за два года, вызванное ставками на ужесточение политики ФРС. Управляющий хедж-фондом миллиардера Рэй Далио видит перспектива падения более чем на 20% на фондовых рынках, поскольку ставки продолжают расти.

Центральные банки предпочли бы, чтобы их экономики продолжали пыхтеть. В какой-то момент они могут отказаться от своей агрессивной политики, чтобы попытаться обеспечить это. Но сейчас их главная цель - избежать повторения ошибки 1970-х годов, когда их предшественники преждевременно ослабили кредитование в ответ на замедление экономики, не взяв сначала инфляцию под контроль.

Это беспокойство является аргументом в пользу решительного продвижения вперед с повышением ставок, поскольку если позволить инфляции расти, это может привести к усилению экономических проблем в долгосрочной перспективе.

Анна Вонг, главный экономист Bloomberg Economics по США, считает, что ФРС в конечном итоге придется снизить базовую ставку до 5%, удвоив сегодняшний уровень, - доза дальнейшего ужесточения, которая может стоить экономике 3,5 миллиона рабочих мест и нанести дополнительные удары по и без того пострадавшим рынкам.

Пауэлл провел большую часть 2021 года, описывая инфляционный шок как "временный", и он и его коллеги вошли в этот год, предсказывая, что процентные ставки должны будут вырасти всего на 75 базисных пунктов в 2022 году. ФРС уже повысила ставку в три раза больше.

В ноябре прошлого года президент ЕЦБ Кристин Лагард заявила, что повышение ставок в еврозоне в 2022 году маловероятно, но в этом месяце она повысила их на 75 базисных пунктов и рассматривает возможность их повторения в октябре.

Это действие ставит на карту многое в борьбе с инфляцией.

"Доверие - это все для центральных банков, и оно было подорвано неправильным пониманием временной инфляции, - говорит Роб Суббараман, главный экономист Nomura Holdings Inc. - Восстановление доверия к ним является их главным приоритетом, даже если это означает затягивание рецессии - это урок 1970-х годов".

Временной лаг

В знак того, что инвесторы ожидают рецессии в США, доходность краткосрочных казначейских ценных бумаг США выросла выше их долгосрочных эквивалентов в большинстве случаев в этом столетии, при этом некоторые трейдеры облигаций делают ставку на то, что ФРС придется смягчить политику на более поздних этапах 2023 года. Между тем S & P 500 приближается к самому большому годовому минусу с 2008 года.

Одной из причин этого беспокойства является то, что денежно-кредитная политика работает с запаздыванием. Сначала это ослабляет финансовые рынки, затем экономику и, наконец, инфляцию. Таким образом, повторное повышение ставок становится опасным.

"Для снижения инфляции требуется время, - говорит Харрис из BofA. - Если вы начнете говорить о том, чтобы сосредоточиться только на текущей инфляции в качестве основного показателя, вы опоздаете с остановкой цикла ужесточения". Харрис считает, что Великобритания и еврозона впадут в рецессию в четвертом квартале, поскольку рост цен на энергоносители негативно скажется на экономике этой зимой, и он ожидает спада в США в следующем году.

Экономика США - и особенно рынок труда - до сих пор оказывалась на удивление устойчивой. Но экономисты говорят, что это просто означает, что ФРС придется приложить гораздо больше усилий, чтобы охладить спрос.

"Инфляция и рынок труда оказались более устойчивыми к более высоким ставкам, чем ожидала ФРС, - говорит бывший вице-председатель ФРС Дональд Кон. - Поэтому им нужно повысить ставки еще больше сейчас".

До недавнего времени центральным банкам казалось, что ужесточить политику не составит труда. Инфляция была заоблачной, рынки труда были сильными, а процентные ставки находились на самом низком уровне.

Но компромиссы становятся все более жесткими, поскольку высокие ставки начинают сказываться на экономиках, которые уже страдают от последствий затяжной пандемии и конфликта России и Украины.

Стоимость заимствований во многих экономиках, включая США, превращается из стимулирующей в ограничительную. Растущий доллар наносит ущерб развивающимся рынкам с долгами. Резкое сокращение поставок российского природного газа повышает риск стагфляции в Европе, поскольку цены растут на фоне надвигающейся рецессии.